17.70%

Beitragssatz

AOK PLUS

04209 Leipzig

Sofortkontakt AOK PLUS in Leipzig

Filiale Leipzig Grünau

AOK PLUS, Filiale Leipzig Grünau

Kiewer Straße 3, 04209 Leipzig

AOK PLUS: Beitrag berechnen und vergleichen

Beitragsrechner

AOK PLUS Beitragssatz

Allgemeiner Beitragssatz

Gesetzlich festgelegt

14.60%

Zusatzbeitrag

AOK PLUS

3.10%

Gesamtbeitrag

Arbeitnehmer + Arbeitgeber

17.70%

AOK PLUS: Jetzt Mitglied werden

AOK PLUS: Jetzt Onlineantrag stellen

„*“ zeigt erforderliche Felder an

Mit wenigen Klicks zur AOK PLUS Leipzig wechseln!

Wechsle jetzt deine Krankenkasse in wenigen Klicks und spare bares Geld! Bei Wendewerk vergleichen wir Tarife, sichern Mehrleistungen und kümmern uns um alles – schnell, sicher und kostenlos. Starte gleich und profitiere!

Voraussetzungen prüfen

Stelle sicher, dass du die Voraussetzungen für eine gesetzliche Krankenversicherung erfüllst.

Onlineantrag ausfüllen

Fülle den Mitgliedsantrag der AOK PLUS online aus.

Bestätigung erhalten

Glückwunsch! Die Mitgliedsbescheinigung sowie die neue AOK PLUS Gesundheitskarte wird dir per Post zugeschickt.

Bonus- & Extraleistungen

Kurzbeschreibung

Bonusprogramme bei der AOK PLUS belohnen gesundheitsbewusstes Verhalten wie Vorsorge, Sport oder Nichtrauchen. Versicherte erhalten Geldprämien, Sachleistungen oder Zuschüsse. Extras gehen darüber hinaus und umfassen Satzungsleistungen, die nicht zum gesetzlichen Pflichtkatalog gehören. Für viele Mitglieder sind Bonus & Extras ein echter Mehrwert und häufig ein Wechselgrund – vor allem, wenn Leistungen flexibel einsetzbar sind.

GKV – Leistung & Kostenerstattung

Bonusprogramme sind freiwillige Satzungsleistungen. Die Höhe variiert stark: von 50 € bis über 500 € jährlich. Voraussetzungen sind dokumentierte Maßnahmen (z. B. Vorsorge, Fitnessstudio). Extras können Zuschüsse zu Gesundheitskursen, alternativen Heilmethoden oder Reiseimpfungen sein. Kein Rechtsanspruch – jede Kasse definiert Umfang und Bedingungen selbst.

Jetzt Bonus- & Extraleistung erhalten

Du willst das maximale aus deiner Krankenkasse holen? Dann wird es Zeit für deinen persönlichen Krankenkassenvergleich! Finde in wenigen Minuten heraus, welche Kasse die besten Konditionen, Bonusprogramme und Zusatzleistungen für dich bereithält – ganz einfach, transparent und kostenlos.

bis zu 1.400 €

GKV-Vorsorgebonus sichern

Kur & Erholung

Kurzbeschreibung

Kuren dienen der Prävention und Rehabilitation. Gerade bei chronischer Belastung oder nach Erkrankungen gewinnen sie an Bedeutung. Viele Versicherte der AOK PLUS unterschätzen jedoch die finanziellen Eigenanteile und Antragsanforderungen.

GKV – Leistung & Kostenerstattung

Die AOK PLUS beteiligt sich an ambulanten Vorsorgekuren mit festen Zuschüssen. Unterkunft und Verpflegung sind meist selbst zu zahlen. Stationäre Kuren erfordern medizinische Notwendigkeit und Genehmigung.

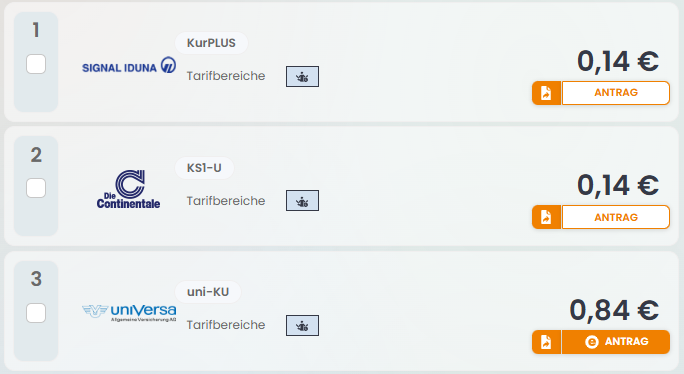

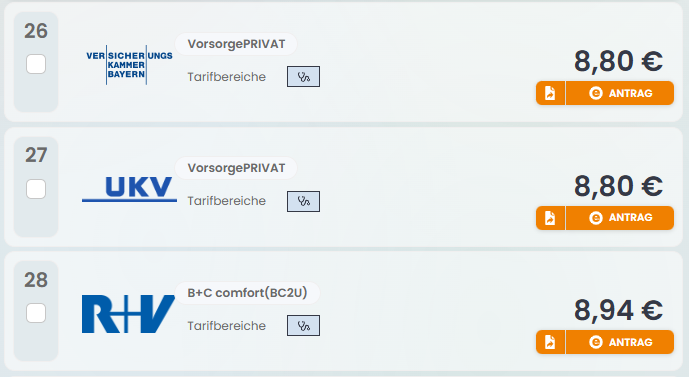

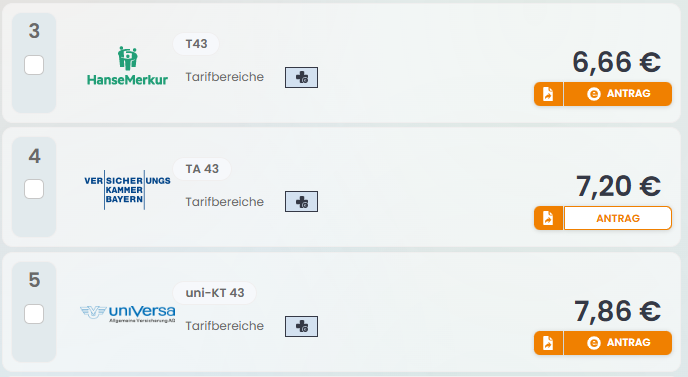

Kurkosten versichern

Gönn dir Erholung ohne finanzielle Sorgen! Mit einer zusätzlichen Kurtagegeldversicherung sicherst du dir täglich Geld für Unterkunft, Verpflegung und Extras während deiner Kur. So kannst du dich voll auf deine Genesung konzentrieren – wir übernehmen den Rest.

Zähne & Kieferorthopädie

Kurzbeschreibung

Zahnbehandlungen gehören zu den teuersten Gesundheitskosten. Die AOK PLUS deckt nur die medizinische Basis ab. Hochwertiger Zahnersatz, Implantate oder moderne Kieferorthopädie bedeuten oft hohe Eigenanteile. Genau hier entsteht der größte finanzielle Hebel – und der größte Beratungsbedarf.

GKV – Leistung & Kostenerstattung

Die AOK PLUS übernimmt die Regelversorgung inklusive Festzuschuss. Hochwertige Materialien, Implantate oder unsichtbare Zahnspangen sind größtenteils privat zu zahlen. Bonushefte erhöhen den Zuschuss, schließen die Lücke aber selten vollständig.

Zahnarztkosten & Kieferorthopädie versichern

Strahlendes Lächeln ohne finanzielle Sorgen: Eine Zahnzusatzversicherung schützt dich vor hohen Eigenanteilen beim Zahnarzt. Erfahre, welche Leistungen sinnvoll sind und wie du mit der richtigen Absicherung Kosten für Füllungen, Kronen und Implantate deutlich reduzierst.

Heilpraktiker & Naturheilverfahren

Kurzbeschreibung

Naturheilverfahren und alternative Medizin erfreuen sich wachsender Beliebtheit. Viele Versicherte wünschen sanfte Behandlungsformen, stoßen aber schnell an Leistungsgrenzen. Heilpraktikerleistungen sind kein Standard der GKV – aber ein starkes Differenzierungsmerkmal.

GKV – Leistung & Kostenerstattung

Einige Krankenkassen erstatten Heilpraktikerleistungen im Rahmen von Satzungsleistungen oder über begrenzte Budgets. Höhe, Verfahren und jährliche Limits variieren stark. Häufig ist die Erstattung auf bestimmte Methoden beschränkt.

Alternative Medizin versichern

Du vertraust auf alternative Heilmethoden – doch wer zahlt, wenn der Heilpraktikerbesuch teuer wird? Eine Zusatzversicherung für Heilpraktiker- und homöopathische Behandlungen schützt dich vor hohen Kosten und gibt dir die Freiheit, dich behandeln zu lassen, wie du es für richtig hältst. Erfahre jetzt, welche Tarife am besten zu dir passen!

Impfungen

Kurzbeschreibung

Impfungen schützen nicht nur individuell, sondern gesellschaftlich. Neben Standardimpfungen gewinnen Reise-, Berufs- und Sonderimpfungen an Relevanz – insbesondere bei mobiler Lebensweise.

AOK PLUS – Leistung & Kostenerstattung

Pflicht- und empfohlene Impfungen werden übernommen. Reiseimpfungen sind häufig Satzungsleistung, abhängig von Kasse und Reiseziel. Kein einheitlicher Standard.

Erstattung von Impfkosten

Impfungen schützen deine Gesundheit – aber wer schützt dich vor den Kosten? Mit der richtigen Versicherung musst du dir über Impfkosten keine Sorgen machen. Erfahre, wie du dich clever absicherst und dabei bares Geld sparst.

1/2 Bett & Chefarzt

Kurzbeschreibung

Im Krankenhaus zählt nicht nur die Behandlung, sondern auch Komfort und Wahlfreiheit. Viele Versicherte der AOK PLUS wollen im Ernstfall mehr als Standardversorgung – ohne Privatpatient zu sein.

GKV – Leistung & Kostenerstattung

Die GKV übernimmt medizinisch notwendige Behandlungen im Mehrbettzimmer. Chefarztbehandlung und Ein-/Zweibettzimmer sind ausgeschlossen.

Erstattung von 1/2 Bettzimmer + Chefarzt

Impfungen schützen deine Gesundheit – aber wer schützt dich vor den Kosten? Mit der richtigen Zusatzversicherung musst du dir über Impfkosten keine Sorgen machen. Erfahre, wie du dich clever absicherst und dabei bares Geld sparst.

Vorsorge

Kurzbeschreibung

Deine Gesundheit steht an erster Stelle! Die AOK PLUS übernimmt viele Vorsorgeuntersuchungen, damit Krankheiten früh erkannt werden. Erfahre, welche Leistungen Dir zustehen, wie oft Du sie nutzen kannst und wann eine Erstattung möglich ist.

AOK PLUS – Leistung & Kostenerstattung

Die GKV deckt gesetzlich definierte Vorsorgeuntersuchungen ab. Moderne Screening-Verfahren sind oft nicht enthalten oder altersbeschränkt.

Vorsorgeuntersuchungen

Vorsorge lohnt sich in jedem Lebensabschnitt! Egal ob jung oder erfahren – regelmäßige Gesundheitschecks helfen, Risiken frühzeitig zu erkennen und aktiv gegenzusteuern. Erfahre hier, welche Untersuchungen für Dich sinnvoll sind und wie Du Deine Gesundheit dauerhaft im Blick behältst – unabhängig vom Alter.

Arzneimittel

Kurzbeschreibung

Nicht jedes verschriebene Medikament bezahlt die AOK PLUS. Erfahre, welche Arzneimittel du selbst zahlen musst – und warum bestimmte Präparate trotz Rezept keine Erstattung bekommen. Alternative Arzneimittel sind grundsätzlich ausgeschlossen. Einige Krankenkassen erstatten im Rahmen von Satzungsleistungen begrenzte Budgets oder einzelne Präparate.

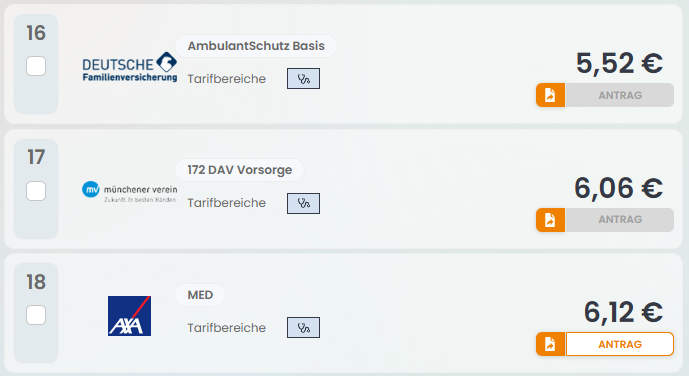

Zuzahlungen für Arzneimittel versichern

Mit einer ambulanten Zusatzversicherung sicherst du dir die Erstattung von Arzneimitteln, die die AOK PLUS nicht bezahlt. So bekommst du mehr Freiheit bei der Wahl deiner Medikamente und sparst bares Geld. Erfahre, welche Tarife besonders lohnenswert sind und worauf du achten solltest.

Urlaub & Reise

Die AOK PLUS zahlt im Ausland oft nur eingeschränkt oder gar nicht. Bei Krankheit oder Unfall können so schnell hohe Kosten entstehen – und du bleibst darauf sitzen. Achte darauf, dich vor der Reise gut zu informieren, sonst droht eine teure Kostenfalle im Urlaub!

Auslandskrankenversicherung: Günstiger Schutz mit weltweitem Versicherungsschutz

Schon ab wenigen Euro bekommst du vollen weltweiten Schutz: Die Auslandsreisekrankenversicherung übernimmt Arzt- und Krankenhauskosten im Ausland – auch bei Notfällen. So bist du rundum abgesichert, egal wohin du reist. Günstig, unkompliziert und unverzichtbar für deinen nächsten Urlaub oder Geschäftstrip.

Brille & Sehhilfen

In der Regel übernimmt die AOK PLUS keine Kosten für Brillen oder Kontaktlinsen – nur bei bestimmten Sehschwächen oder medizinischer Notwendigkeit gibt es Zuschüsse.

Brillenversicherung

Eine Brillenversicherung lohnt sich, wenn du deine Brille oft nutzt oder teure Gläser trägst. Sie schützt dich vor hohen Kosten bei Bruch, Verlust oder Beschädigung. So hast du immer den vollen Durchblick – ohne dein Budget zu belasten.

Schwangerschaft

Du erwartest ein Baby? Die AOK PLUS übernimmt alle Vorsorgeuntersuchungen, Geburtskosten und Mutterschutzleistungen vollständig – von der ersten Kontrolle bis zur Wochenbettbetreuung. Viele Kassen bieten Extras wie Hebammenpauschalen oder Partnerkurse. Sichere Dir jetzt optimale Versorgung für Dich und Dein Kind – frag nach individuellen Zusatzleistungen!

Ambulante Zusatzversicherung

Entdecke besondere Wahlleistungstarife mit Familienbonus: Haushaltshilfe bis 16 Jahre, erweiterte Vorsorge, Prämien bis 900 € jährlich und Selbstbehalt-Optionen. Kombiniere Tarife für maßgeschneiderte Leistungen – spar Geld und profitiere von Top-Support.

Therapien

Kurzbeschreibung

Therapieleistungen entscheiden darüber, wie schnell und nachhaltig Menschen wieder arbeitsfähig und belastbar werden. Für Versicherte geht es nicht nur um ob, sondern um wie: Frequenz, Dauer, Therapiefreiheit und Qualität. Besonders bei Physio-, Ergo-, Logo- und Schmerztherapien zeigen sich massive Unterschiede zwischen Krankenkassen – und genau hier entsteht Frust oder Bindung.

GKV – Leistung & Kostenerstattung

Die AOK PLUS übernimmt Heilmitteltherapien nach ärztlicher Verordnung. Umfang, Behandlungsdauer und Frequenz sind durch Heilmittelrichtlinien streng begrenzt. Zuzahlungen sind verpflichtend. Erweiterte Therapieformen, höhere Taktung oder privat zugelassene Therapeuten werden meist nicht übernommen.

Ambulante Zusatzversicherung

Deine Gesundheit zählt. Mit einer privaten Zusatzversicherung sicherst du dir starke Leistungen für Therapien – von klassischer Physiotherapie bis zu modernen Behandlungsmethoden. Damit du schneller fit wirst und die beste Versorgung bekommst, wann immer du sie brauchst.

Geburt & Kinder

Kurzbeschreibung

Geburt und Kindergesundheit sind emotionale Hochrisikothemen. Eltern erwarten maximale Sicherheit, moderne Diagnostik und echte Wahlfreiheit. Die Realität: viele sinnvolle Leistungen sind nicht Teil des gesetzlichen Standards. Genau hier differenzieren sich Krankenkassen – und Zusatzversicherungen noch stärker.

GKV – Leistung & Kostenerstattung

Die AOK PLUS übernimmt medizinisch notwendige Leistungen rund um Schwangerschaft und Geburt. Zusatzuntersuchungen, Wahlleistungen im Krankenhaus, Beleghebammen oder alternative Geburtsformen sind häufig nur eingeschränkt oder gar nicht enthalten.

Ambulante Zusatzversicherung für Kinder

Du willst für dein Kind kürzere Wartezeiten beim Arzt und Chefarztbehandlung? Die ambulante Zusatzversicherung macht dein Kind zum Privatpatienten – mit schneller Terminvergabe und besseren Leistungen. Genieße Zuschüsse für Brillen, Heilpraktiker und Naturheilverfahren. Sofortiger Schutz ohne Wartezeiten!

Krankengeld

Kurzbeschreibung

Krankheit wird schnell zum finanziellen Problem. Spätestens nach sechs Wochen endet die Lohnfortzahlung bei der AOK PLUS. Dann entscheidet das Krankengeld über Existenzsicherung – besonders für Selbstständige und Gutverdiener.

GKV – Leistung & Kostenerstattung

Krankengeld beträgt ca. 70 % des Bruttoeinkommens, gedeckelt. Auszahlung erfolgt ab der 7. Krankheitswoche. Für Selbstständige nur mit Wahltarif oder Zusatzbeitrag. Versorgungslücken sind systembedingt.

Lücke bei langer Krankheit schließen

Vorsorge lohnt sich in jedem Lebensabschnitt! Egal ob jung oder erfahren – regelmäßige Gesundheitschecks helfen, Risiken frühzeitig zu erkennen und aktiv gegenzusteuern. Erfahre hier, welche Untersuchungen für Dich sinnvoll sind und wie Du Deine Gesundheit dauerhaft im Blick behältst – unabhängig vom Alter.

Gesundheitskurse

AOK PLUS erstattet zertifizierte Gesundheitskurse nach § 20 SGB V.

Die AOK PLUS erstattet Kosten für Präventionskurse in Bereichen wie Bewegung, Ernährung, Stressbewältigung und Suchtprävention – oft bis zu 100% und maximal zwei Kurse pro Jahr.

Krankenkassenvergleich anfordern

Diese Kurse fördern einen gesunden Lebensstil in Bereichen wie Bewegung, Ernährung, Stressmanagement und Suchtprävention, um Krankheitsrisiken zu senken. Teilnehmer profitieren von gesteigerter Lebensqualität, besserer körperlicher Fitness und langfristigen Gewohnheitsänderungen, z. B. bei Diabetes- oder Herzprävention. Viele Kassen integrieren sie in Bonusprogramme für Extra-Prämien.

Haushaltshilfe

Kurzbeschreibung

Wenn Krankheit oder Schwangerschaft den Alltag lahmlegt, wird Hilfe im Haushalt existenziell. Für Familien, Alleinerziehende und pflegende Angehörige ist diese Leistung hochrelevant – und emotional aufgeladen. Viele wissen nicht, wann ein Anspruch besteht.

GKV – Leistung & Kostenerstattung

Haushaltshilfe wird bei medizinischer Notwendigkeit gewährt, z. B. nach Krankenhausaufenthalt oder bei Schwangerschaft. Voraussetzungen und Dauer sind bei der AOK PLUS streng geregelt. Pflegeunterstützende Leistungen sind begrenzt und oft zeitlich befristet.

Beratung anfordern

Du gewinnst Entlastung und kannst dich erholen: Profis übernehmen Kochen, Waschen, Kita-Fahrten – ideal bei akuter Krankheit. Keine Sorge um Haushalt, mehr Kraft für Genesung. Die GKV stellt Helfer über Verträge oder erstattet selbst Beschafftes (regional übliche Sätze, z. B. 11 €/Stunde). Dauer: bis 4 Wochen, bei Kindern unter 12 länger.

Heil- und Hilfsmittel

GKV – Leistung & Kostenerstattung

Die AOK PLUS übernimmt Hilfsmittel in wirtschaftlicher Ausführung. Ausschreibungen führen oft zu Standardlösungen. Reha-Leistungen sind bei der AOK PLUS genehmigungspflichtig, Wunsch- und Wahlrechte werden in der Praxis häufig eingeschränkt.

Ambulante Zusatzversicherung bis 100%

Mit einer ambulanten Zusatzversicherung sicherst du dir hochwertige Heil- und Hilfsmittel, die weit über den gesetzlichen Standard hinausgehen. Genieße drei starke Vorteile: bessere Versorgung bei Brillen, Hörgeräten und Physiotherapie, freie Wahl hochwertiger Produkte und deutlich geringere Eigenkosten bei Behandlungen.

Pflege & Betreuung

Die gesetzliche Pflegeversicherung deckt nur einen Teil der tatsächlichen Pflegekosten ab – oft bleibt eine hohe Eigenbeteiligung. Ohne private Vorsorge kann das schnell zum finanziellen Risiko werden. Du zahlst also im Ernstfall kräftig drauf oder bist auf Angehörige angewiesen.

Pflegekosten versichern

Mit einer privaten Pflegezusatzversicherung sicherst du dir finanzielle Freiheit, wenn Pflege nötig wird. Sie schließt die Lücke zur gesetzlichen Leistung, schützt dein Vermögen und entlastet deine Familie. So bestimmst du selbst über deine Pflege – statt dich auf Mindestleistungen zu verlassen.

Transparenznachweis

Wir arbeiten mit einer breiten Auswahl renommierter nationaler und internationaler Versicherer zusammen. Dazu zählen leistungsstarke Gesellschaften aus Sach-, Gewerbe-, Lebens- und Krankenversicherung sowie spezialisierte Anbieter für Sonderrisiken. Unsere Auswahl folgt klaren Kriterien: Leistungsqualität, Stabilität, faire Schadenregulierung und langfristige Verlässlichkeit.

Hinweis

Vermittlung von Versicherungen: Die auf wendewerk.com angebotene Dienstleistung bezieht sich auf die Vermittlung von Versicherungen und umfasst auch die Erstellung von Angebotsvergleichen, einer Bedarfsermittlung, Ausschreibungen sowie Unterstützung im Leistungsfall. Wir haften nicht für Vollständigkeit der Angebotsübersicht. Vertragsabschlüsse und Leistungsansprüche entstehen ausschließlich im direkten Verhältnis zwischen dir und dem jeweiligen Versicherer. Gesetzliche Krankenversicherungen: Die sozialversicherungsrechtliche Beratung erfolgt ausschließlich durch die jeweilige Krankenkasse. Wendewerk bietet selbst keine individuelle Rechts- oder Fachberatung zu Leistungen der gesetzlichen Krankenversicherung an. Weitere Informationen kannst du unseren Beratungshinweisen entnehmen. Darstellung externer Anbieter: Die auf wendewerk.com dargestellten Unternehmen, Ämter und Dienstleister etc. sind auf Grundlage öffentlich zugänglicher Informationen (z. B. Handelsregister, Impressumsangaben, öffentliche Verzeichnisse, Internetauftritte) aufgeführt. Die Darstellung dient ausschließlich der neutralen und informativen Übersicht über bestehende Angebote in diesem Themenbereich. Es besteht keine geschäftliche, gesellschaftsrechtliche oder vertragliche Verbindung zwischen der Plattform und den dargestellten Unternehmen, soweit dies nicht ausdrücklich kenntlich gemacht wird. Eine Hervorhebung oder Bevorzugung einzelner Anbieter findet nicht statt. Solltest du eine Änderung, Korrektur oder Löschung deines Eintragung wünschen, kannst du dich jederzeit an uns wenden unter: Support. Vermittlung von Experten: Die auf wendewerk.com dargestellte Vermittlung von Kooperationspartnern (z. B. Rechtsanwälte, Steuerberater, Versicherungsberater, Sachverständige oder Versicherungsvermittler) erfolgt unverbindlich. Es wird ausdrücklich keine Haftung oder Verantwortung für Inhalte, Leistungen oder Ergebnisse der vermittelten Partnerunternehmen übernommen. Es entsteht keinerlei Rechtsanspruch auf Auswahl, Qualität oder Verfügbarkeit. Datenquelle und Haftung: Für Vollständigkeit, Aktualität und Richtigkeit der Angaben wird keine Gewähr übernommen. Änderungen und Irrtümer bleiben vorbehalten. Für Verbesserungsvorschläge, Hinweisen oder Fragen schreibe unseren Support.

Hinweis

Darstellung externer Anbieter: Die auf wendewerk.com dargestellten Unternehmen, Ämter und Dienstleister etc. sind auf Grundlage öffentlich zugänglicher Informationen (z. B. Handelsregister, Impressumsangaben, öffentliche Verzeichnisse, Internetauftritte) aufgeführt. Die Darstellung dient ausschließlich der neutralen und informativen Übersicht über bestehende Angebote in diesem Themenbereich. Solltest du eine Änderung, Korrektur oder Löschung deines Eintragung wünschen, kannst du dich jederzeit an uns wenden unter: Support.